Спестяванията вече са колкото БВП, а активите им дори повече

Наслагването на няколко кризи една след друга или едновременно, като се започне от пандемията през 2020 г., войната в Украйна и политическата нестабилност у нас, ускоряващата се инфлация и очакванията за световна рецесия не успяха да разклатят банковата система в България.

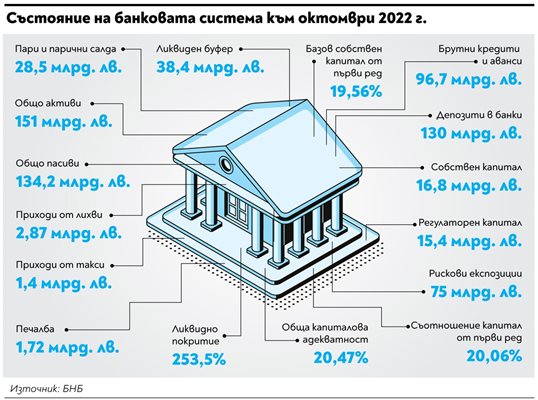

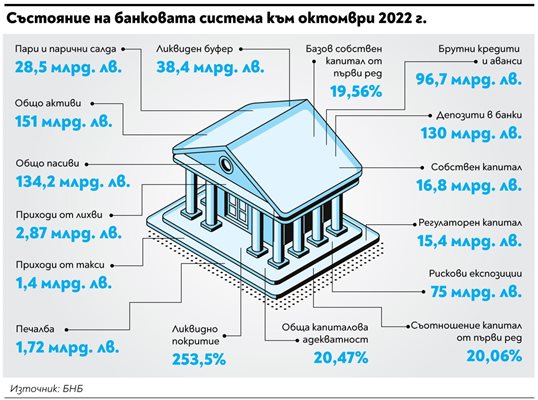

Това доказват последните данни на БНБ към края на октомври. 1,7 млрд. лева е печалбата на банките - с 500 млн. повече от отчетената за десетте месеца на 2021 г.

Един от показателите за стабилността въпреки продължаващата кредитна експанзия са разходите за обезценка на финансови активи, които не се отчитат по справедлива стойност в печалбата или загубата. Отчетените тази година 367 млн. лв. са с 61 млн. лв., или с 14% по-малко от тези за същия период на м.г. Това се е отразило на собствения капитал на банковата система - към 31 октомври е 16,8 млрд. лв. и само за месец се е увеличил със 159 млн. лв.

Растат и активите на банките - с 2,2 млрд. лв. до 151 млрд. лв., което е с 20 млрд. лв. повече от БВП, който се очаква да бъде малко над 130 млрд. лв. Основен принос за този месечен растеж имат кредитите и авансите - техният дял в структурата на балансовите активи се е повишил от 60,1% до 61,6%.

Още една тенденция показват данните на БНБ към октомври - намалява размерът на паричните салда в централни банки и на паричните наличности, а нарастват другите депозити както и дълговите ценни книжа. Така два месеца преди края на годината делът на най-ликвидната позиция пари, парични салда при централни банки и други депозити намалява до 18,9% от всички активи, а този на дълговите ценни книжа се е увеличил до 15%.

Ликвидното покритие, което е гарант и за стабилността на валутния борд, и за стабилността на банковата система, също се повишава - до 253,5% в края на октомври срещу 235,9% в края на септември. Размерът на ликвидния буфер леко е намалял от 41,4 млрд. лв. преди месец до 38,4 млрд. лв., нетните изходящи ликвидни потоци също - до 15,1 млрд. лв. при 17,7 млрд. лв. в края на септември.

С 3,7 млрд. са се увеличили брутните кредити и аванси през октомври, като общата им нетна стойност е 96,7 млрд. лв. Най-голям дял от тях - 3 млрд. лв., са вземанията от кредитни институции, които нарастват с 3 млрд. лв. и в края на октомври достигат 12,1 млрд. лв.

Брутният кредитен портфейл на банковата система се увеличава с 670 млн. лв. до 84,6 млрд. лв. Само за месец заемите за домакинства са се увеличили с нови 368 млн. лв., на други финансови предприятия - със 177 млн. лв. и за фирмите - с 84 млн. лв., което е сигнал за реална работа на икономиката.

Конкуренцията на капиталови пазари, инвестиционни фондове, имотите и други възможности за вложения не е успяла да пречупи тенденцията

банките да останат притегателен център за все

повече свободни пари - и на домакинствата,

и на бизнеса

Спрямо края на септември депозитите са се увеличили с 1,9 млрд. лв. до 130 млрд., което е колкото БВП за тази година. Увеличението е при всички вложители - новите спестявания на домакинствата са 601 млн. лв., на бизнеса - 457 млн. лв., а при тези на кредитни институции - 930 млн. Намаление има само при депозитите на други финансови предприятия - със 183 млн. лв.

Регулаторният капитал на банковата система е вече 15,4 млрд. лв., а общият размер на рисковите експозиции - 75 млрд. лв. Съотношението на обща капиталова адекватност на банковата система към 30 септември е 20,47%, на капитала от първи ред – 20,06%, а на базовия собствен капитал от първи ред – 19,56%, като нивата остават значително над регулаторните изисквания и изискванията за капиталови буфери.

Това означава, че повечето ни банки са в състояние да реагират на външни шокове, един от които е рецесия и срив на имотния пазар, които могат да вдигнат нивото на лошите кредити.

Въпреки добрата кондиция на банките ни да посрещнат подобни предизвикателства, БНБ вече обяви, че

от второто тримесечие на 2023 г. се

увеличава антицикличният капиталов буфер,

приложим към кредитни рискови експозиции на 2% през четвъртото тримесечие на 2023 г., съобщиха от централната банка. Това означава, че от всеки заем, преценен като рисков, банките трябва да заделят резерв от 2%, за да покрият евентуални загуби, ако заемът спре да се обслужва.

По закон решението на БНБ трябва да бъде обявено на банките година преди влизането му в сила. При вземането на това решение централните банкери са отчели, че съотношението кредит към БВП възлиза на 89,1%. Отклонението на показателя от дългосрочния тренд е отрицателно - 32 процентни пункта, което съответства на нулева стойност на референтния индикатор за антицикличния буфер, колкото е тя в момента.

Когато бъдат отчетени допълнителните индикатори, които отчитат кредитния пазар, задлъжнялостта, пазара на недвижими имоти, както и общото състояние на икономическата среда, перспективата се променя.

Под влияние на текущите отрицателни реални лихвени проценти и на засиленото предлагане на кредити, активността на кредитния пазар се запазва висока, аргументират това решение експертите на Димитър Радев.

Продължителните периоди на висок кредитен растеж обичайно създават предпоставки за нарастване на задлъжнялостта, като при влошаване на икономическите условия или рязко повишение на лихвените проценти по кредитите способността за обслужване на задълженията може да отслабне и да се отрази в нарастване на необслужваните кредити и на разходите за обезценки. Тази констатация допуска, че икономиката може да влезе в рецесия догодина.

Едновременно с това поскъпването на енергоносителите, потенциални затруднения във веригите за доставки, индиректни ефекти от забавянето на икономическата активност в основни търговски партньори и влошаването на икономическите нагласи могат да засегнат финансовото състояние и способността на кредитополучателите за обслужване на задълженията, очакват още от БНБ. Започналият процес на бързо покачване на лихвените проценти в глобален мащаб ще се отрази на финансовото състояние на кредитополучателите.

През 2021 г. БНБ повиши нивото на антицикличния буфер на 1% от 1 октомври 2022 г. и на 1,5% от 1 януари 2023 г. Заради повишената несигурност в икономическата среда налагат увеличение на нивото на антицикличния капиталов буфер на 2% от 1 октомври 2023 г. Така ще се засили устойчивостта на банковата система при натиск върху доходността и капиталовата позиция, предизвикан от потенциално нарастване на необслужваните кредити и обезценките.

От БНБ дори предупредиха, че ако тенденциите се запазят и рисковете се увеличат, може да се въведат ограничения при разпределението на печалбата на банките.

Показателно за състоянието на банковата система бе изложението на управителя на БНБ Димитър Радев през юни по повод 30 г. от създаването на банковата асоциация у нас.

А за огромните промени в сектора оценката на БНБ е, че докато само преди 5 г. “фокусът беше насочен към самия банков сектор, основно към прилагането на мерките от безпрецедентния като мащаби и дълбочина преглед на качеството на активите и стрес тест на българските банки, сега те фокусират усилия как най-ефективно да помогнат на бизнеса и домакинствата да се справят с кризата.

Новите предизвикателства Радев очерта така: „Цените, цените и пак цените”. От позицията на БНБ и с оглед целите за овладяване на инфлацията много е важно страната да не поема значителни допълнителни постоянни разходи, срещу които не стоят постоянни приходи. Има две групи от рискове, свързани с подобен подход: опасност от инфлационна спирала и необходимост от болезнени фискални корекции в недалечно бъдеще, независимо дали това ще стане по линия на приходите, т.е. чрез увеличение на данъците, или чрез орязване на разходите. Наред с външните фактори това би довело до една значително по-комплицирана макроикономическа среда за българските банки.

Като отбеляза, че изходната позиция на

банковия сектор остава много добра

и посочва като доказателство показателите на сектора за капиталова адекватност, ликвидно покритие и рентабилност, които са над средните за ЕС, управителят на централната банка е категоричен: “Ние се изправяме пред новите предизвикателства добре подготвени”. Но и предупреждава, че добрата ни изходна позиция трябва да бъде подкрепена с адекватни действия. Развитието на макроикономическите процеси и промяната в лихвения цикъл определено изискват повишено внимание по отношение на кредитния риск, особено в сегмента на жилищното кредитиране.